爱美客若成为国内首个“A+H”医美公司,对其知名度和筹资能力的提升不言而喻。然而,前脚大额分红,后脚却急于融资,爱美客选择在自己现金充沛、港股行情萎靡的时候上市,向投资者伸出的究竟是橄榄枝,还是收割的镰刀?

“爱美之心”严重膨胀的21世纪,是颜值经济的温床,也是医美行业的风口。

7月29日,有“医美茅台”之称的爱美客宣布已向港交所递交主板上市的申请,并获得受理,计划赴港交所集资20-30亿美元。如果爱美客这次冲刺港交所上市成功,将成为国内首个“A+H”医美公司,此举对其知名度和筹资能力的提升不言而喻。然而,市场对爱美客冲击港股IPO的反应却很微妙。

在该消息发布的第二个交易日,爱美客股价应声下跌4.91%。且今年2月爱美客的大手笔分红与如今的融资需求难以逻辑自洽,财务负责人的频繁更换也引起股民热议。

再加上今年港股市场表现不佳,恒生指数一度跌破25000,以及新冠疫情的反复,使得港股形势更加扑朔迷离。爱美客选择在自己现金充沛、港股行情萎靡的时候上市,向投资者伸出的究竟是橄榄枝,还是收割的镰刀?

急于二次融资的原因

爱美客官方表示:“此次集资资金将全部用于公司业务发展,可能用于提升研发能力及用于内外部研发项目、国内外商业合作、品牌建设、营销能力提升、固定资产投资、进行潜在收购及投资、营运资金及一般公司用途。”在招股说明书中,爱美客多次提及提高品牌知名度和产品接受度对公司的重要意义,而是否能实现这些,很大程度上取决于研发工作和市场拓展。然而研发与市场是商业世界的两大“吞金兽”,即使爱美客账面上目前还趴着三十二亿之多的现金,也依然需要更多的资金支持。至于,为什么爱美客非要逆行情赴港IPO?陆玖财经就此疑问咨询了北大经济学教授冯科。冯科认为:“一方面是因为爱美客有资金需求,如果不上的话可能会让经营陷入困境;另一方面可能与投资方存在对赌协议,二次上市计划恰好赶上了股市萎靡。”除此以外,冯科还表示爱美客选择在这个时间节点也可能是出于规避竞争的考虑:“要是在行情好的时候企业扎堆申请上市,队伍就会比较拥挤,竞争也更激烈,现在这种行情反而让赴港IPO容易了很多。”另外,对于此前股民热议的爱美客大额分红与财务总监频繁更换的问题,冯科表示:“关于财务行为的问题自会有审计师给出论断,我们没有足够的信息,因此也不该妄加猜测。从目前的公开信息看来,爱美客的财务能力是不错的,但也可能存在来自投资方的压力。”赛道优势还能持续多久?

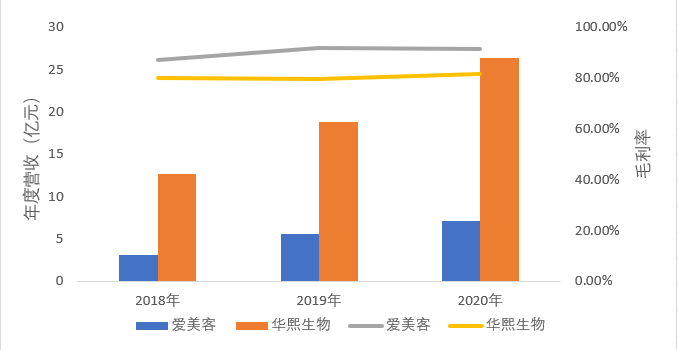

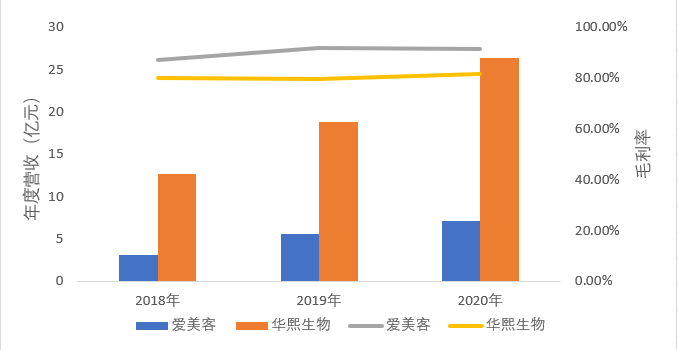

爱美客成立于2004年,是国内生物医用软组织材料创新型的领先企业,以生物医用软组织修复材料的研发和转化为核心业务,已成功实现透明质酸钠填充剂系列产品及面部埋植线的产业化,与华熙生物、昊海生科并称为中国的“医美三巨头”。但市值之最为什么偏偏是爱美客呢?某医美企业高管苏西(化名)认为,虽然“医美三巨头”都涉及玻尿酸业务,媒体经常把这三家放在一起对比,但它们的战略布局可谓天差地别,这很大程度上影响了它们的估值,以及公众对它们的印象。苏西解释称,爱美客目前的产品全部集中在医美应用方向,产品直接面向消费者;而昊海生科专注于药品研发,是实际意义上的药企,其产品主要面向医院;华熙生物从严格意义上讲是一家生物技术公司,研究玻尿酸在内的生物活性物,如果综合考虑医美、医疗、食品级玻尿酸的供应量,华熙生物是全球最大的玻尿酸供应商。具体来看,目前爱美客上市的七款产品中有六款是皮肤填充剂,也就是玻尿酸,包括嗨体、逸美、濡白天使等爆款,以及一款埋植线产品——紧恋。而医疗美容注射治疗在中国医疗美容非手术治疗市场份额中占有51.6%的份额。据弗若斯特沙利文,非手术类治疗为整个医美行业的增长做出了重大贡献。其中用于填充局部凹陷与细纹的玻尿酸注射项目已成为医美消费群中的“网红”,这正是爱美客的主营业务。比起华熙生物和昊海生科,爱美客的产品与医美消费者的距离更近,因此也更容易得到大众的关注,从而被资本捧上“医美第一股的位置”,品牌溢价高。可以说爱美客能有如今的市场地位,很大程度上得归功于选准了赛道。不过,将爱美客与华熙生物比较后发现,爱美客的营收额远低于华熙生物,毛利率也仅略占优势。其超过204的动态市盈率远高于同行50左右的平均水平(数据来源:同花顺),华熙生物与昊海生科的动态市盈率分别只有177、97。爱美客2018至2020的年度营收分别为3.21亿元、5.57亿元和7.09亿元,毛利率也分别为87.2%、91.7%、91.4%;而华熙生物同期营收分别为12.63亿元、18.86亿元与26.33亿元,毛利率分别为79.92%、79.66%、81.41%。

如果只是选准赛道,是否真的值得相对于同行业如此高的估值?欲突破单一产品线困局?

就金融市场的表现而言,爱美客无疑是中国上市医美企业的翘楚。去年9月28日,爱美客登陆科创板,其股票一面市便备受投资者青睐,一路创新高。即使经历了今年第二季度的“死亡回调”,目前其市值仍有1404亿,远超死对手华熙生物与昊海生科,较发行之初上涨102.75%。“医美第一股”的美称固然让爱美客名声大噪,其远高于同行平均水平的市盈率,一方面的确反映了目前资本对它的青睐,但另一方面也预示了高风险。爱美客绝大部分产品是基于透明质酸的皮肤填充剂,公司的持续经营依赖于为数不多的几款产品,基本全押在了填充注射类产品,且原料一般采购于市场,爱美客自身并不掌握供应链原材料端的话语权。根据弗若斯特沙利文的报告,自2017年至2020年透明质酸的原材料价格从210元跌至160元。目前原材料采购价持续走低的趋势利好爱美客,但爱美客的供应链缺乏绝对稳定的保障,长期看来仍存在风险。反观爱美客在国内的头号竞争者华熙生物,其国内医美玻尿酸市场占有率为8.1%,虽不及爱美客,但华熙生物产品线的丰富程度是爱美客望尘莫及的。华熙生物的官网展示了五条产品线,涉及原料产品、医疗终端产品,以及功能性护肤品和食品,既to B又to C,业务范围相当广泛。爱美客可能也意识到了自己产品过于单一的缺点,在赴港招股说明书里披露了最新在研的七款产品,包括医疗器械、生物药品、化学药品三个种类。具体有医用含聚乙烯醇凝胶微球的修饰透明质酸钠凝胶、第二代埋线产品、注射用A型肉毒素、利拉鲁肽注射液(重组蛋白药物)、注射用透明质酸酶、去氧胆酸药物、利多卡因丁卡因乳膏(麻醉药剂)。陆玖财经就这七款产品与南方医科大学皮肤病医院医学美容部谢恒交流,谢恒称:“爱美客的选品很讲究,这几种在研产品都是临床上常用的,也都不新,但要做好品控,保证安全性和有效性,也还是不容易的,不然这么一条躺着赚钱的赛道,早就被人挤破头了。比如外敷用的麻醉药利多卡因,在医美行业需求多、用量大,可以说爱美客在研产品的布局很高明,只要占领了市场就将成为‘印钞机’一般的存在。”“另外,我用利多卡因来举例子,只是因为它是最没有技术含量的,但临床上确实用量非常大,连这个钱都要赚,说明爱美客确实铁了心要把医美相关的高消耗量耗材一网打尽。”谢恒进一步表示。

国际竞品面前有无还手之力?

据其招股说明书,爱美客是2020年中国最大的玻尿酸供应商,市场份额为27.2%;以销售额计,爱美客玻尿酸产品的市场份额为14.3%,稳居中国首位。爱美客在中国的市场占有率固然优异,但是陆玖财经多番明察暗访后得出结论,很大一部分没有经济压力的求美者还是会选择进口玻尿酸产品。北京资深医美机构投资者艾米小姐向陆玖财经透露,爱美客能得到现在这样规模的市场,很大程度上是因为国家对医疗器械进口的高标准、严要求,导致能在中国合法进口的玻尿酸品牌只有乔雅登、瑞蓝、伊婉、艾莉薇这四种,爱美客顶上了进口玻尿酸供不应求的缺口,而并非因为其品质更高。艾米合作过的,包括艺人、模特在内的高净值客户,都会优先选择进口牌子。她们告诉陆玖财经:“国产注射剂也能达到预计效果,但进口产品的体验感、手感的确更好,毕竟进口注射类产品的成本是国产品牌的六、七倍。”苏西也认为爱美客的市场占有率存在虚高的可能:“监管严格的医院采购国产品牌会多一些,民营医美机构会更倾向于购入价格和毛利率都更高的进口产品。要知道医美行业是以民营企业为主导,而且市场实际上充斥着大量通过非正常手段进入的进口玻尿酸。”中国医美市场的高速增长和消费者的年轻化,为爱美客继续扩大国内影响力提供了肥沃的土壤。但依据公开信息,目前爱美客的海外业务却几乎处于空白状态。针对爱美客海外市场缺失的问题陆玖财经拨打爱美客投资者热线,核实了爱美客目前的业务的确主要集中在国内。值得一提的是,在此次赴港融资的招股说明书中,爱美客表示除了将继续渗透中国市场,还将拓展全球市场,并积极寻求国际范围内的战略合作、投资和收购机会。如今,国内医美市场发展迅速,爱美客作为巨头之一,冲刺香港上市,或能为中国玻尿酸品牌进一步打开国际市场。不过,踏入国际市场后,爱美客是否能正面国际品牌的竞争,玻尿酸产品和其他医美耗材的研发和市场布局能否达到目前市场的预期,还需进一步观察。

加载中,请稍侯......

加载中,请稍侯......