摆在如今的蓝月亮面前的问题,非常简单,无论是渠道,还是营销,都需要一个强有力的产品,曾经让蓝月亮成功的洗衣液,已经不能满足这个增长需求。

蓝月亮的中报出来后,外界一片唱衰之声。

一“液”成名的蓝月亮,拿到高瓴投资,成功上市后,曾经志存高远,期望自己成为洗涤领域的领先者。

但是在资本面前,长期价值与短期利益的平衡始终是一个难以平衡的悖论,蓝月亮如今虽然依旧占据洗衣液市场份额第一的宝座,但是利润却开始大幅度下滑。

蓝月亮2022年半年报显示,上半年实现营收28.83亿港元,同比增长22.4%;实现毛利15.30亿港元,同比增长21.5%;但是净亏损则比去年同期扩大1.05亿港元,达到了1.49亿港元。

洗衣液正在遭受洗衣凝珠和洗衣片等新产品的冲击,而且洗衣液市场由于竞争对手的内卷,利润越来越薄。

高瓴和上市为蓝月亮带来了营销与规模,但是蓝月亮曾经赖以生存的产品追求,却在一路狂奔中逐渐丧失,这从惨不忍睹的研发费用投入,便可管中窥豹。

六便士永远换不回蓝月亮。

蓝月亮遇到了困难

根据中国商业联合会及中华全国商业信息中心的统计数据,蓝月亮的洗衣液连续13年(2009年至2021年)占据同类产品综合市场占有率第一位。

在刚刚结束的双11中,蓝月亮在天猫洗衣液热销榜单中傲居榜首,在京东洗衣液榜单中位居第六,而在今年的618大促时,蓝月亮也同样取得了多个平台第一的成绩。

但是,蓝月亮却遇到了尴尬的问题,营收增长,利润下滑。

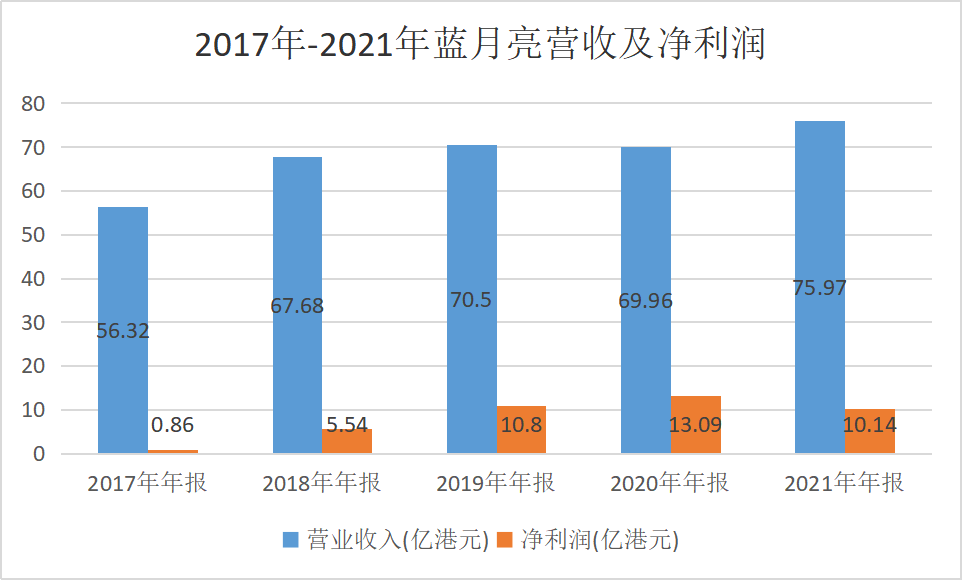

从2017年到2021年5年间,蓝月亮营业收入从56.32亿港元增长到75.97亿港元。净利润也从最初的0.86亿港元,增长到了2021年的10.14亿港元,但是要注意2020年,蓝月亮的营收比2021年要低,但是净利润却下滑了22.5%。

数据来源:蓝月亮招股书、年报

更加严重的问题,接踵而至。

前不久发布的中报显示,2022年上半年,公司净亏1.49亿港元,同比扩大239%。

对于此次亏损蓝月亮解释称:“亏损并非来自公司的主业运营,而是上半年公司持有的离岸人民币银行存款兑美元贬值而产生的汇兑亏损净额约为1.42亿港元。”不过,即使抛开这些,蓝月亮仍有700万港元的亏损。

种种压力,自然也折射到股价上。截至11月12日,蓝月亮股价为4.93港元美股,市值仅289亿港元。

花旗银行发布报告称,对蓝月亮2022、2023、2024年净利润预测分别下调37%、22%、21%,评级由“买入”降至“中性”,目标价由7.2港元下调至6.1港元。

不过,创始人罗永平早已在上市前就赚得盆满钵满了。2020年6月,蓝月亮在上市前突击分红,罗秋平夫妇分得20.4亿港元。而此前8年累计分红还不足4亿。超20亿的分红,甚至比企业2017-2019年三年净利总额还多。

高瓴的张磊在投资蓝月亮的时候,曾经要求,“蓝月亮必须继续亏损,账上的钱也都花出去!”,此一时彼一时,不知道此刻张磊是否还愿意看到蓝月亮继续亏损。

也许,又到了要亏损的时候了,因为蓝月亮的产品似乎不太能打了,持续性的低研发投入,让蓝月亮陷入了产品恶性循环。

一招鲜的时代过去了

洗衣液革掉了洗衣粉的时代,那么洗衣液的时代,由谁来换代?

从目前来看,洗衣凝珠、洗衣片等新产品正在对洗衣液市场形成强有力的冲击,而洗衣粉则在下沉市场还有一定规模的存量市场。

据国信证券研究数据,中国洗衣凝珠销售额从2015年的150万元增长至2020 年的11.1亿元,复合增速高达273.3%;今年618期间,京东开场10分钟内洗衣凝珠成交额同比增长488%。

但是,蓝月亮仍然在坚守着自己的倔强。

在浓缩洗衣液发布后,蓝月亮仅在品类上进行了细分,例如推出针对不同人群、不同功能的洗衣液。截至2022年5月,蓝月亮虽有约90个SKU,但产品结构单一,并未形成品牌矩阵;从淘宝数据来看,截至2022年11月11日,在双十一促销的加持下,蓝月亮运动洗衣液的月销量仅1000多单。

与宝洁这种百年企业相比,蓝月亮的差距不是一时能够追赶得上的,联合利华作为行业内的深耕者也早已有超千余SKU。

此外,由于洗衣市场也有中高低端的差异化,所以很多企业都选择了多品牌战略。

仅洗衣液来说,联合利华旗下就拥有奥妙、金纺、花木星球等多个品牌,其各品牌下均根据定位有近百余款产品。宝洁旗下也拥有碧浪、汰渍、当妮三个品牌。

国内品牌立白也不甘示弱,除了立白之外,相继推出了好爸爸、婴元素,以及专注于高端领域的立白御品。

但是,蓝月亮仍然只有蓝月亮。

对此,曾经的蓝月亮经销商贾明(化名)表示:“在营销上看来,蓝月亮的单一品类,不适合市场竞争。很多大厂有很多品牌,覆盖高中低档的产品线,可以满足不同人群,蓝月亮的属于中等偏向的价格,用户画像比较窄,还是吃原来的品牌红利。品类多了,品牌可以承包一个货架,像蓝月亮品类比较少,只能占一个角。”

没有研发就没有好产品

蓝月亮,曾经凭借着良好的产品体验,在市场上默默耕耘着自己的用户。

但是,蓝月亮与高瓴和张磊交易之后,似乎被资本裹挟了,快速的发展,大手笔的营销投入,让这家产品导向型的企业,瞬间转变为了营销导向型。

资本成就了蓝月亮的中期目标,但是似乎让蓝月亮忘掉了自己的远期目标。

蓝月亮,对外声称拥有几百人的研发团队,并且核心研发人员以博士生为主。

招股书数据显示,2017年、2018年以及2019年蓝月亮在研发方面的开支分别为0.58亿港元、0.56亿港元、0.59亿港元;而近两年,蓝月亮仅公布了2021年的研发费用,为0.43亿港元。

市场规模越来越大的蓝月亮,利润越来越高的蓝月亮,却不愿意继续再为产品研发投入了,相比较上市之前,研发费用不增反减。

而上市给蓝月亮带来的财富,也一样没有被用作研发,募集的84.92亿港元中仅有1.66亿用于研发投入,占比仅1.95%,却有超过50亿资金用于销售费用。

反观同行业,2019年至2020年,联合利华的研发费用分别为8.4亿欧元、8亿欧元和8.47亿欧元。

在利润逐渐下滑,其他产品环伺周边的时候,蓝月亮在产品方面绝地反击了吗?

最新的业绩财报中也显示,2022年前六个月蓝月亮研发费用支出为2400万港元,不到营销费用的1/20。

如此注重营销而缺失研发,蓝月亮不免引起市场的不满,尤其是在洗衣液向洗衣凝珠迭代的当下,蓝月亮仅靠一种产品想要实现长久发展,又有多少成功的机会?

事实上,目前洗衣液的竞争者洗衣凝珠也存在着各种各样的问题,市场还存在很大变数,蓝月亮如果在这个时间段进入,机会依旧存在。比如,目前洗衣凝珠与洗衣机厂家之间的捆绑,大概率会是一个趋势,洗衣凝珠将会变成标准化的耗材,直接被洗衣机智能投放。

蓝月亮需要的是产品思维的回归。

线下渠道的修复

蓝月亮在渠道上走过弯路。

2015年,因为想要自主定价,加强渠道管控,被大润发、家乐福等KA终端集体抵制。

后来蓝月亮祭出了两个大招,第一,线下自建“月亮小屋”布局O2O+直销,第二,张磊“雪中送炭”,促成蓝月亮与京东签订独家协议,助推蓝月亮扩展线上销售渠道,以弥补线下商超下架带来的损失。

直到4年后,蓝月亮才与大润发、欧尚等KA渠道重修旧好,但是线下渠道已经成了蓝月亮的一个软肋。

由于产品单一,无法撑起门店运营的成本,2017年蓝月亮自建的实体店月亮小屋已经纷纷转租,彻底出局。

蓝月亮第一代经销商贾明(化名)告诉陆玖商业评论,2015年前后其已将蓝月亮转给二级经销商后便不再经销,蓝月亮的很多经销商都是代理的其中一个品类,很少有人专门代理蓝月亮。

蓝月亮在线下的失误,给对手制造了机会。

联合利华和宝洁,以低于蓝月亮30%的价格进入市场,从中分一杯羹;紧跟其后立白、雕牌、超能等大大小小近50个品牌以及各式各样的杂牌争先恐后涌入市场。

张磊为蓝月亮创造的线上渠道呢?

从蓝月亮目前的财报来看,其营收有一半来自线上。

但过去几年,蓝月亮线上营收增速从2018年的45.6%一路降至2021年的0.8%,可以说蓝月亮线上增长已趋近停滞。2022年上半年,蓝月亮线上销售额更是较2021年同期下降10%。

而且线上市场,由于省掉了经销商,大家等于都在肉搏上阵,几乎全球所有的洗涤产品,都在天猫、京东、拼多多上内卷,最终线上洗涤市场,几乎变成了一个没有利润的市场。

营销费用该减减了

消费升级的时候,大家为广告买单,当消费开始降级的时候,营销就开始显得有点多余。

在成长初期,蓝月亮凭借高额的营销费用,确实砸出了一条宽广大道。

2008年,蓝月亮利用北京奥运会比赛机会,不惜花费2亿元让郭晶晶代言,在央视黄金时段播出广告,火速出圈。

营销带来的甜头,对于很多传统快消企业来说,成了一种习惯,大家在不知不觉中形成了惯性,但是殊不知这种惯性已经变成了一种错误。

近几年,蓝月亮虽然在盈利方面出现问题,但是依旧没有阻止营销上的高额投入。

2019年至2021年,蓝月亮各年销售成本、销售及分销开支均在20亿港元以上,其中,广告和推广开支总额逐年增长,2021年全年已超过9亿港元。时至今年上半年,该公司销售成本超过10亿港元,广告及推广总开支超过3亿港元。

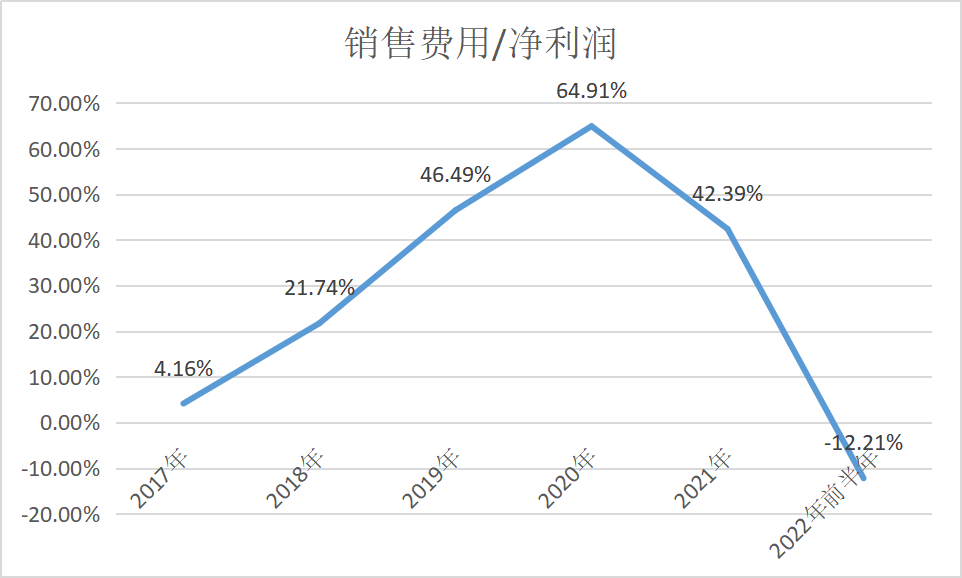

陆玖商业评论通过数据得知,2017年到2022年前半年,蓝月亮通过营销费用换来净利润的转化率先实现了快速增长,而在2020年达到顶峰后出现断崖式下降,数据已经完全说明,烧钱式营销已不能够为蓝月亮带来大幅增长。

产品、渠道、营销作为品牌的“三架马车”,缺一不可。

然而其中的重要性也有迹可循,对于企业来说,没有好的产品,无论如何去做品牌的营销和渠道都难以转化。因此,对于产品导向型企业来说,最重要的是产品,营销和渠道只能作为辅助,为之锦上添花。

摆在如今的蓝月亮面前的问题,非常简单,无论是渠道,还是营销,都需要一个强有力的产品,曾经让蓝月亮成功的洗衣液,已经不能满足这个增长需求。

就像,当年的诺基亚,什么也没做错,只是消费者不再喜欢这个产品而已。

加载中,请稍侯......

加载中,请稍侯......